阅读:0

听报道

世界上已经很难找到其他国家比日本面临更严重的财政危局了。截止至3月末,日本中央政府债务余额已经达到1025万亿日元,日本债务占GDP比已经攀升至247%,这是发达国家中最为严重的,甚至比深陷债务危机的希腊高出100个百分点。现在,日本公共债务犹如一团乱麻,倘若日本无力恢复财政秩序,恐有陷入类似欧债危机的风险,并引发下一场全球金融危机。

2013财年(2013年4月至2014年3月)日本中央政府税收总额较前一财年增长6.9%至46.9万亿日元,为2008年金融危机以来最高。这可能收益于日本国内消费者在此之前突击消费,加之日元大幅贬值推高进口价格。值得庆贺的是,2013财年日本政府税收总额较去年底的预测高出1.6万亿日元,并超过政府新发行国债(43.4万亿日元)总额。日本财务省预计,2014财年日本政府税收有望继续增至50万亿日元。然而,日本每年要偿还的利息接近24万亿日元,占日本预算的四分之一。而国家税收甚至不到政府预算(2014财年预算总额为95.88万亿日元)的一半。

现在日本央行每月还要买入6-8万亿日元日本国债。这势必将导致政府负债水平激增。不仅如此,日本未来还会因奥运会而大兴土木,这将让其继续加大举债。虽然,奥运会给日本创造约15万个就业岗位,并为国内经济带来的直接经济拉动效应。但是奥运会的准备工作必将令日本严重的债务问题雪上加霜。

最新的经济数据显示,日本出口依然疲弱,受消费者支出在销售税上调之后锐减的影响,家庭开支也出现大幅下滑。为此,日本经济可能在第二季度大幅萎缩,日本经济研究中心10日公布的一项预测报告显示,受提高消费税前的突击消费等因素影响,今年第二季度日本国内生产总值实际增长率将下降4.9%,下降幅度比6月初的预测结果扩大了0.72个百分点。不过,日本政府及央行官员们仍保持乐观,称经济放缓在他们预料之中。日本央行行长黑田东彦强调,日本正稳步迈向物价目标。随着更为光明的经济前景将推动企业提高工资水平、加大资本支出,日本经济能够安然度过消费税提升带来的影响。黑田还表示,受进口成本企稳影响,通胀率将在夏季降至1%左右,不过今年晚些时候将重新朝着2%的目标回升。

2012年底以来,“安倍经济学”在带动日本经济出现周期性上升,制造业采购经理人指数(PMI)、企业利润率、通胀等多项经济指标出现好转之后,正面临着后续乏力的尴尬。显然,日本经济增长仍然缺乏可持续动能。这主要表现在实际薪资负增长和资本支出增长乏力。短期来看,日本货币政策力度可能再次超预期扩张,但经济面临的结构性障碍仍难突破。经济中长期风险来自国内储蓄下滑和经常账户顺差恶化。人口老龄化导致日本储蓄率已经开始下滑;同时,贸易盈余和经常账户顺差也出现恶化,而这一下滑的趋势很可能是结构性的、比较长期的。

而急于证明自己的安倍,为眼前的短期政治利益,乱射经济“毒箭”。6月安倍,就税收、投资、农业改革等提出新提案,以提高经济潜在增长率。安倍在重振日本经济方面雄心勃勃。他高调宣布“日本回来了”,并于今年早些时候参加在达沃斯世界经济论坛时表示:“我愿意像一个钻头那样放宽管制,打破常规,没有一个既得利益者能够逃脱我的钻头。”安倍将结构性改革被纳入经济刺激日程表。但是,这些措施大部分早已过时,并回避了深层次结构性问题,使得改革不着边际,远离标靶。作为结构性问题,居民储蓄率下滑和经常账户顺差恶化将是复苏道路上无法逾越的障碍。前者因人口老龄化而日趋严重,后者则出现在日元大幅贬值的背景下,并也随日企大规模转战海外而愈演愈烈。

日本劳动人口于1997年见顶,此后每况愈下,从6900万人减至目前的6500万人。15至24岁人口从1997年的890万剧降至490万,减幅接近一半。这自然跟日本女性生育率低有关。若任由情况恶化,劳动人口进一步萎缩亦势所必然。那等于说,毋须安倍动作,工资也会在供求因素推动下上升。日本失业率两年前仍处于4.5%水平,今年初已降至3.5%左右;增位空缺对求职者比率从2008/09 年金融海啸期间约0.5(两个人争一份工),回升至1.04水平。研究机构估计,日本职位空缺比率2017年前将进一步升至1.5,创1974年以来的新高。果真如此,堪称事浮于人矣。

从经济上笔者看不到日本还有什么希望。负债过重,适合日本的选择很少。而安倍政策只会让日本迅速陷入一场债务与货币的大危机之中。因为负债过重,适合日本的选择很少。日本所有的债务与GDP之比是500%。政府支出与收入之比达到惊人的2000%。政府债务的利息相当于政府税收的一半。日本唯有可做的只有两条路:要么削减政府支出,或大量印钞。大量印钞可以让通胀帮忙减少一些债务。在这种情况下,债券的实际价值会开始缩水。如果利率仍保持在接近于零的水平,随着通胀率的上升,日本债券投资者会要求正实际收益,这将导致中长期利率上升。这时假如日本央行又通过提升利率来对抗通胀,短期债券的收益率也将上升。政府将会为此支付巨额利息。

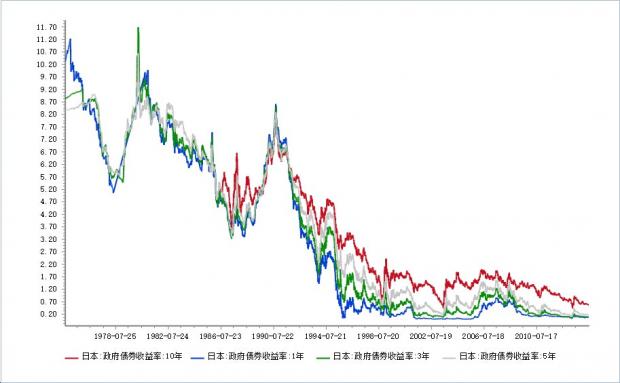

日本高负债也不同于欧洲,尽管财政处于严重亏损状态,但日本国债利率却处于世界最低水平,这与日本特有的结构有很大关联。日本政府债台高筑,但日本国民都很富裕。1500万亿日元金融资产中大部分被日本国民以存款、保险、养老金方式储存,代管这些资金的金融机构又把大部分资金投资在日本国债上。由于国民对购买国债情有独钟,日本国债的90%以上握在本国国民手中。换言之日本民众无形中支持国家财政,尽管公共债务如雪球般愈滚愈大,政府仍能不停地发债,并且国债利率也始终维持在一个较低水平。这真正最重要的原因是,日本政府债券的购买者确实有对正实际收益的预期,而这一预期的前提是,对日本物价持续下降的预期。目前,日本政府正在试图通过设定通胀目标以及刺激投资者将资产配置组合转向风险资产等做法,改变日元资产的金融属性。“毋庸置疑,这一做法必将带来金融市场波动性的上升。不管日本官方利率是不是上升,日本债券价格都将会出现下降,若有朝一日日元融资的‘利差交易’出现逆转,日本金融机构所持有的巨大金额的日元债券(占日元债券持有的大部分)的价值将会下滑。

日本政府想要稳定债务占GDP比率是非常困难的一件事,除非政府采取较目前更为激进的削减预算措施。但是现今的日本在迅速老龄化,日本政府需要为退休国民筹集更多的资金。逐渐的国内融资将变得相当困难,也意味着到时日本将不得不向海外投资者借钱,届时唯有将国债收益率提高,以吸引更多海外投资者。当恶性通胀降临的时候,日本国内投资者也不会再忍受10年期债券0.6%的收益率。倘若投机者也开始打日债主意,导致债市大跌的话,持有国债的日本金融机构及日本公众恐难保持克制,届时形势就会失控。

若日本财政崩溃,日本国债收益率暴涨。这些核心资产的贬值,许多日本金融机构迫于偿债压力,将会通过抛售其持有的其他流动性强的外国资产来弥补损失,首当其冲的将是美国政府债券。日本持有美国国债总额约为1.1万亿美元,占美国公共债务总额比例近10%。届时,对美债的冲击将会传导至全球金融市场,中国在内的其他亚洲国家将受到巨大影响。不过,这一切的前提是安倍真的可以将通缩扭转为通胀!如果安倍成功了,一场全球金融危机也许会随之爆发。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号